摘要:兴业证券认为,在拼多多等阿里系以外电商高增长的带动下,今年行业需求超预期回升概率较大。但近年来市场份额向龙头企业聚集,中小快递或逐渐退出市场、或避开与龙头竞争转而去做其他细分市场。

本文作者兴业证券王品辉、龚里、张晓云,原文标题《快递每月谈:那些消失的快递公司》,报告有删节。

快递每月谈:那些消失的快递公司。3月行业 CR8 指数再创新高,去年初以来持续提升,背后体现出快递行业处于从规模化向集中化阶段演进的整合期。近年来市场份额向龙头企业聚集,中小快递公司面临行业价格走低、成本上涨刚性、龙头企业上市、品牌效应向龙头加强等局面,市场份额、利润空间被进一步压缩。我们认为,快递行业不断向龙头集中的结果,就是中小快递或逐渐退出市场、或避开与龙头竞争转而去做其他细分市场。如天天快递被苏宁物流全资收购、全峰快递被青旅物流整体兼并、快捷快递近期面临网络动荡,优速快递定位大包裹市场,速尔快递定位企业快递与零担快递。

行业业务量、业务收入增速超预期回升。2018 年 3 月全国快递服务企业业务量完成 39.4 亿件,同比增长 29.9%,实现快递收入 484.5 亿元,同比增长 26.6%。

快递平均单价降幅收窄。2018 年 3 月全国快递单月平均单价为 12.3 元,同比下滑 2.5%,一季度平均单价为 12.8 元,同比下降 1.2%,降幅收窄。

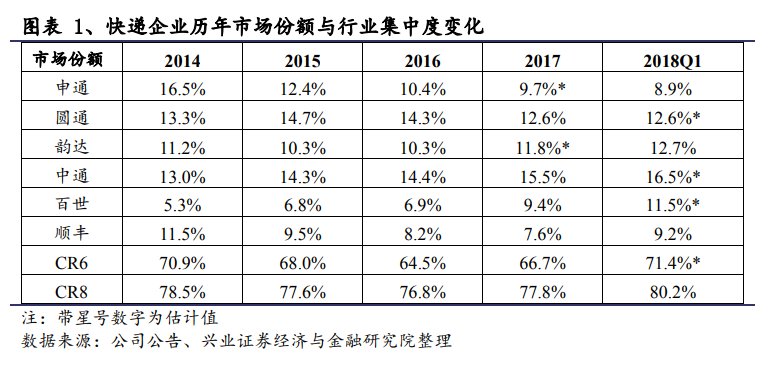

行业集中度再创新高,市场结构优化。2018 年 3 月快递行业集中度指数CR8 为 80.7,同比提升 3.7,环比提升 0.9,自 17 年初竞争格局继续改善。

服务质量提升、有效率继续下降。3月份全国快递服务有效率为百万分之 3.81,环比减少 2.94,同比减少 3.55,服务质量持续改善。

韵达继续领跑,顺丰业务增速高出行业均值。18 年 3 月,业务量方面,韵达以 61.7%的增速继续稳居高位,顺丰以 35.1%的增速实现超越行业的增长,主要系重货业务增长较快。单票收入方面,韵达的单件收入下降主要原因是公司派费不计入收入、继续减少重货造成件均重量下降,并不代表价格战加剧、竞争力下降,相反重货比例下降会提线的盈利能力。申通单件收入上升最主要的贡献来自派费提升,另外重货的中转费提升也有贡献。申通前期公告派费提升,主要是公司提升了纸质面单派费,从而引导客户更多使用电子面单。

数据点评及投资策略。今年行业需求超预期回升概率较大,目前快递行业估值显著低于潜在增速、竞争格局优化、上市龙头壁垒明显、多元化稳步推进,快递行业企业具有需求稳定增长、现金流优势明显的消费品行业属

性,对比成熟消费品的成长与股价发展历程,当前板块估值有提升空间。继续看好当前时点快递板块投资价值,推荐韵达股份、申通快递、圆通速递、顺丰控股。

18 年一季度快递行业 CR8 为 80.2%,其中,3 月行业集中度再创新高--CR8 达80.7%,CR8 连续破 80%代表着前 8 大快递企业与中小快递企业差距愈拉愈大。此外,前 8 大企业内部市场份额也有微妙变化,17 年 CR8 较 16 年上升 1 个百分点,但是 17 年 CR6 较 16 年上升 2.2 个百分点,这说明上市快递企业市场份额的提升一定程度上是通过抢夺天天等第二梯队快递企业市场份额来实现的,行业市场进一步向上市企业聚集,这种现象在 18 年一季度数据同样得到印证:18 年第一季度韵达市场份额提升至 12.7%,较 17 年全年提升 0.9 个百分点,顺丰市场份额较 17 年全年提升 1.6 个百分点,行业马太效应愈发显著。

根据科尔尼行业演进周期理论曲线,一个行业从形成或者解除管制开始,要么经过 4 个整合阶段,开创阶段-规模化阶段-集聚阶段-平衡与联盟阶段,要么。我们认为 18 年以来市场集中度突破 80%、17 年 CR6 变化表明上市快递企业通过规模效应、品牌效应进一步扩大市场份额,行业正处于从规模化向集中化阶段演进的加速整合期。

快递行业最大的特点是规模效应,龙头企业通过服务、网络的优势获取更大的市场份额,从而利用规模效应来进一步降低成本筑造成本壁垒、服务壁垒不断形成正向循环。近年来市场份额向龙头企业聚集,中小快递公司面临行业价格走低、成本上涨刚性、龙头企业上市,品牌效应向龙头加强等局面,市场份额、利润空间被进一步压缩。

我们认为,快递行业不断向龙头企业集中的结果,就是中小快递或逐渐退出市场、或避开与龙头竞争转而去做其他细分市场,本文接下来将谈谈那些“消失的中小快递企业”的发展历程。

目前来看,中小快递企业退出的径一般是被兼并收购,一是产业上下游之间的兼并,如苏宁物流并购天天快递、青旅物流并购全峰快递;二是已上市快递公司收购中小快递公司,实现综合物流转型,如申通增资快捷快递,起网快运。

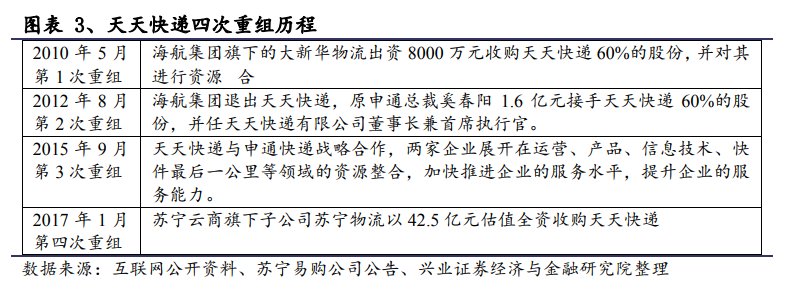

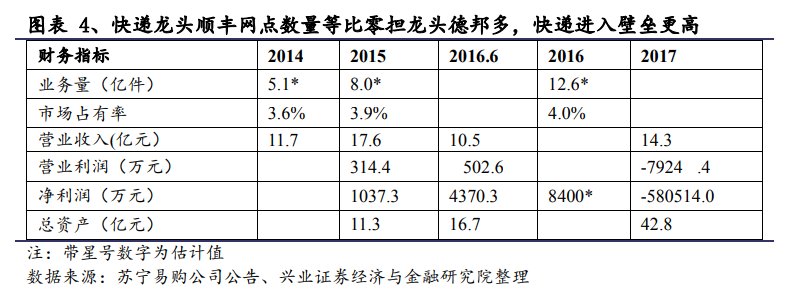

天天快递成立于 1994 年 8 月,在 2010-2017 年间历经四次重组,最近一次是 17 年 1 月苏宁易购旗下子公司苏宁物流以 42.5 亿元全资收购天天快递。据苏宁公告披露,截至 2016 年 6 月,天天快递已拥有 721 家一级加盟商,快递网络遍布国内300 多个地级市和 2800 多个县,全国拥有的 61 个分拨中心中 35 个为直营分拨中心。此外,就推出产品而言公司已在大部分省内提供次日达、部分省际跨区提供隔日达服务;在全国节点城市建立电商仓和专业仓,大力发展仓配一体业务;跨境业务在探索中,已在 8 个国家建立国际仓,在国内建立了 3 家跨境仓。

在被苏宁易购收购前,天天快递已开始盈利。2015 年公司实现营业收入 17.6 亿元,净利润 1037.3 万元,2016 年公司预计实现业务量 12.6 亿件,实现净利润 8400 万元。此外,天天快递管理层预计其 2017 年税后净利润不低于人民币 1.8 亿元,然而根据苏宁易购 17 年年报披露,2017 年天天快递实现营业收入 14.3 亿元,净利润-5.8 亿元。除了业绩不及预期,天天快递的服务质量也广受诟病。根据国家邮政局公布的 2017 年快递服务满意度调查结果显示,天天快递的服务满意度为70.9,在邮政 EMS、顺丰速运、圆通速递、中通快递、申通快递、韵达速递、百世快递、天天快递、宅急送快运和快捷快递十家企业中排在第九位,仅高于快捷快递。

苏宁在年报中对天天的亏损做出解释。报告期内,公司实施了天天快递业务整合,加大了投入,强化服务质量的提升,带来天天快递阶段性的经营亏损。与此相对应,天天快递总资产由 2016 年 6 月的 16.7 亿元上升至 2017 年的 42.8 亿元。同时为了解决快递服务质量问题,天天快递宣布将设立 15 亿励基金,主要用于服务励、派费、二级转运费及达量励,从各个维度对服务质量提升给予专项服务励。

截至 2017 年 12 月末苏宁物流及天天快递拥有仓储及相关配套合计面积 686 万平方米,拥有快递网点达到 20,871 个,公司物流网络覆盖全国 352 个地级城市、2,908个区县城市。同时,苏宁物流围绕品牌商、苏宁易购平户、菜鸟网络客户提供仓配一体服务,社会化业务稳步提升。2017 年苏宁物流社会化营业收入(不含天天快递)同比增长 136.24%, 17 年底天天快递已占据菜鸟裹裹项目 60%以上的业务量揽收。未来天天快递定位应该是更多融入苏宁物流体系,有效结合苏宁资源、菜鸟资源,提升服务质量,打造差异化、特色化服务产品。

与天天快递相似,全峰快递同样被兼并,不同的是它还曾因扩张速度快而被称作“中国快递黑马”。全峰快递于 2010 年成立于,曾在 4 年内获得力鼎资本、鹏康投资、真金投资、景林资本、云峰基金、睿正资本、亦庄国投、兰亭资本、天时开元和海佑资本的 7 轮融资。截至 2016 年 11 月,该公司拥有 5000 个服务网点、65 个分拨中心,达成 95%地级覆盖。同时,16 年 11 月青旅物流公告称青旅联合集团拟注资 12.5 亿元人民币,成为全峰主要战略投资人,并将陆续补充完成营运资金 20 亿元人民币,这也是全峰自创立以来的最大一轮融资。

2017 年 4 月,全峰快递整体并入青旅物流,成为青旅旗下的一个事业部,原全峰快递董事长和创始人陈加海任职青旅集团副总裁,直管快递事业部。同时全峰旗下的亚风快运、O2O 闪送等品牌也一同并入青旅物流。18 年 3 月份据公开资料,包括全峰快递创始人在内的三名高管已从青旅集团离职。同时,因网络覆盖面积广,人员成本高,资金压力大、战略调整等原因全峰快递部分地区出现网络瘫痪、分拨停工,员工讨薪等问题。

快捷快递省级分拨中心采取直营模式,城市网络终端主要采用加盟商模式合作,部分地方采取混合模式。在具体业务上,快捷快递拥有巨大的直营网点及以大货为主导的产品网络,其中主要以 3-30 公斤中大件为主,3 公斤以下的小件对快捷快递的运输成本并不具有明显优势。

2017 年 8 月,申通快递对快捷快递增资 1.3 亿元,增资完成后公司取得快捷快递10%的股权;2017 年 11 月申通(持股 70%)与快捷(持股 30%)共出资 5000 万元建立子公司申通快运;2018 年 3 月份申通快运正式启动;2018 年 4 月由于快捷部分网点异常,申通暂缓推进快运项目。

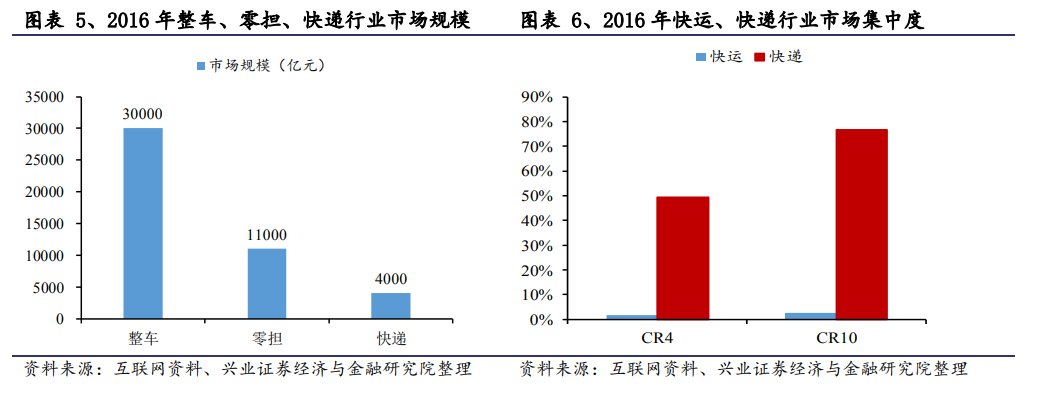

除了被兼并收购,部分中小快递企业针对垂直细分市场重新定位,以速尔快递与优速快递为代表,他们都不约而同的选择了重货。由于运输行业单票重量越重,规模效应、盈利能力越差,因此中小快递转而做大件快递也侧面体现了龙头快递公司的壁垒强大。在细分市场中,速尔与优速选择大包裹市场我们认为主要出于以下考量:快运市场机遇与电商需求推动。

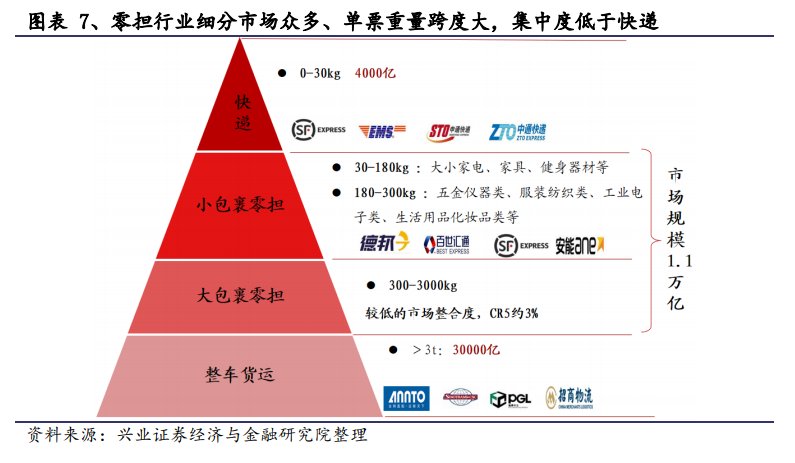

据公开资料显示,2016 年零担行业市场规模为 1.1 万亿元,远高于快递行业。此外,2016 年零担 CR10 仅为 3.2%,集中度远低于快递行业。零担行业市场集中度低的重要原因在于行业单票重量跨度大从而导致细分市场众多:30-180kg 公斤段的需求多为大小家电、家具、健身器材等,180-300kg 公斤段适合企业批发商品、工厂样品的运输,主要是五金仪器类、服装纺织类、工业电子类、生活用品化妆 品类等行业。不同运输货物所属行业、单票重量差异较大,分散化的需求使得众多小零担企业能够找到空间。由于整车运输的服务是定制化的、个性化的, 客户的议价能力更强,因此其网络规模效应不明显,与零担相比其集中度更低。高的市场规模与低的市场集中度说明零担行业市场机遇大,市场空间广阔,这是快递企业起网快运的重要原因,也是中小快递企业选择大包裹这一细分市场的关键推动力。

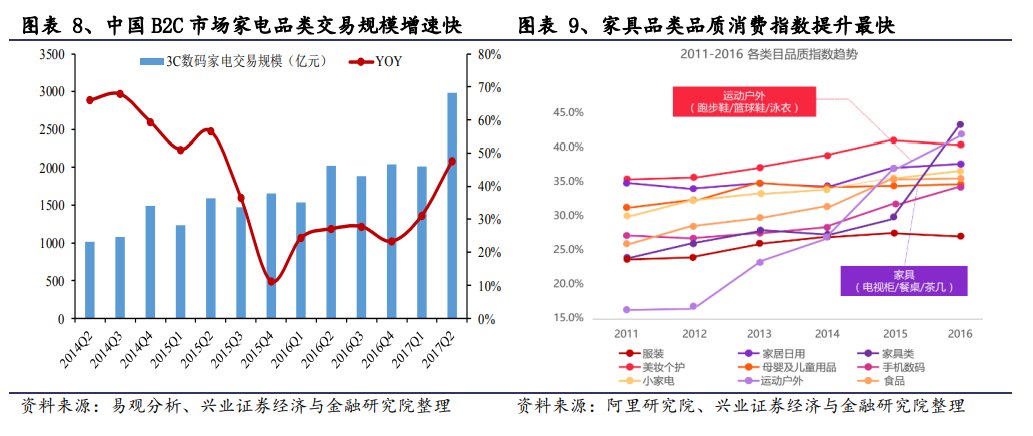

电商多年的发展形成了网购的消费习惯,以前由于物流能力的网购以小件为主,而近年来家电、家具等大件网购需求的兴起为快运行业(尤其是大件电商快递)增长提供想象空间。根据易观数据,2017 年第二季度,中国网络零售市场 3C家电品类交易规模为 2987.4 亿元,同比增长 47.6%。阿里研究院发布的 2011-2016年各类目品质消费指数(中高端商品销售额在总销售额中的比例)趋势显示,电视柜、餐桌、茶几等家具大包裹是上升最快的类目。此外,消费电子和家电家装品类的电商渗透率较低,潜力较大,贝恩公司预计 2020 年其电商渠道渗透率将分别达到 55%、25%,这些领域不仅是电商渗透率提升关键点,也是快递企业新的利润增长点,同时也对快递原有运力提出新要求。客户需求、有利可图、未来增长潜力大、具备产品延伸的天然优势,多重因素叠加推动中小快递企业定位大包裹细分市场形成差异化竞争。

优速从 2015 年开始便宣布差异化转型实施大包裹战略;2016 年优速升级大包裹战略,服务公斤段从 3-50kg 调整为 2-100kg,公司获得 A 轮 3 亿元融资;2017 年优速获得 A+轮融资及银行授信共 20 亿元。2018 年,优速提出“全·新·优速+”发展战略,以科技助力发展,致力于成为性价比最优的大包裹快递公司。同时,公司进一步细分大包裹市场,推出“330 限时达”产品,针对单票 3-30kg 的大包裹产品,推出 “限时未达,运费最高全退还”承诺服务。据公开资料显示,2015-2017年,优速业务量平均增速超过 50%,其高峰大包裹快递业务量已突破 1.5 万吨。

速尔快递为综合性物流集团友和道通旗下全资子公司,以中小工厂为核心客户群体,服务于电子、服装、皮革、零配件等细分市场,主打 3-100 公斤的重量段,走“企业件+零担快递”的差异化竞争线。因客户群体已由线下延伸至线上融合发展,在深耕 B2B 市场的同时,速尔快递也一直在拓展 B2C 等新业务。

2017 年速尔与京东展开合作实现电子面单运作,速尔成为首批可以承接京东商城第三方客户电子面单使用的快递企业。18 年年初速尔快递与拼多多电商平台建立全面合作,消费者可以在拼多多商家后台指定速尔快递专派服务。在 2016年 6 月的十周年庆典上,速尔快递高管表示速尔已在接受证券公司的上市,有望在 2018 年实现主板上市。如果能够借力资本实现规模扩张,速尔未来发展前景可期。

2018 年第一季度快递行业重回 30%以上高增长,我们认为这并不是偶然,在拼多多等阿里系以外电商高增长的带动下,2018 年快递行业增速有望超过 30%。

价格走势和集中度均表明行业发展健康。18 年第一季度行业均价 12.8 元,同比下 降 1.2%,降幅进一步收窄。我们前期深度报告中提到,无论是从加盟商还是总部分析,价格都没有下降的空间,若今年行业继续高增长,未来价格甚至将逐渐回到“稳中有升”的状态。2018 年 3 月,行业 CR8 高达 80.7%,自 17 年初开始竞争格局继续改善。

今年行业需求超预期回升概率较大,目前快递行业估值显著低于潜在增速、竞争格局优化、上市龙头壁垒明显、多元化稳步推进,快递行业企业具有需求稳定增长、现金流优势明显的消费品行业属性,对比成熟消费品的成长与股价发展历程, 当前板块估值有提升空间。